おっと

おっとアメリカに駐在することになったおくさまについていく駐夫だよ。

海外に帯同することになったけど、所得税や住民税とかのこれまで払ってきた税金はもうはらわなくてもいいのかな?

アメリカ駐在することになったおくさまだよ。

住民税は住民票を除票した時期によるけど、出国してからもしばらくは支払わないといけないよ。あと、持ち家がある場合や不動産投資をしている場合なんかは固定資産税とかも支払い続けないといけないよ。

海外からだと本人が納税することが難しい場合があるから、納税管理人を選定することが一般的だよ。

所得税

所得税-給与所得

退職・休職をした後に現地でパートタイムジョブや副業などをして給与を得る場合、給与の支払元が現地企業の場合は現地での確定申告は必要ですが日本での所得税の課税対象とはなりませんので、日本での所得税の納付は不要です。

リモートワークで日本の企業から業務委託を受けるのであれば、日本の企業から給与・報酬を受け取る場合は、日本で発生した給与・報酬とみなされるので海外源泉徴収(20.42%)の対象となりますし、日本・現地双方での確定申告が必要になります。

こうした所得に関する確定申告は、住民票を抜いて日本の非居住者となった場合には海外に居住しながらオンラインで対応することはできません。オンラインでのe-Taxを利用した確定申告にはマイナンバーが必要であり、海外転出届を提出する際にマイナンバーは無効化するためです。

日本での確定申告が必要な場合は、納税管理人の選定と税理士に確定申告の依頼もまとめてしてしまうのが良いでしょう。おおよそ、納税管理人と確定申告をセットで引き受けてもらっても3-5万円程度のが目安です。

所得税-不動産所得(売却収入・賃貸収入等)

海外赴任中に自宅を賃貸して得た家賃収入や不動産の売却収入は課税対象となります。出国前に納税管理人を決めて届出をしておきましょう。

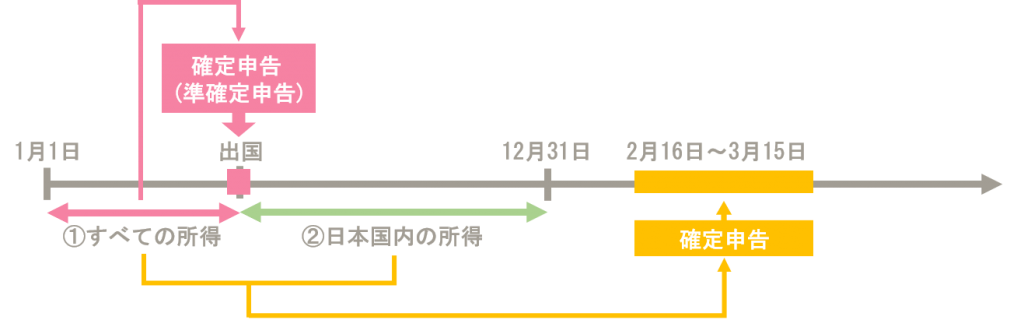

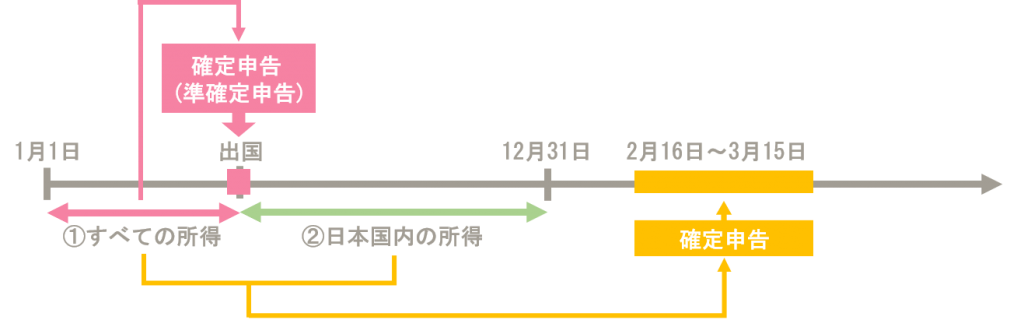

年の途中で出国した場合は、その年1月1日から出国する日までの間に生じた全ての所得と、出国した日の翌日からその年12月31日までの間に生じた国内源泉所得を合計して確定申告をします。

所得税-金融所得・雑所得

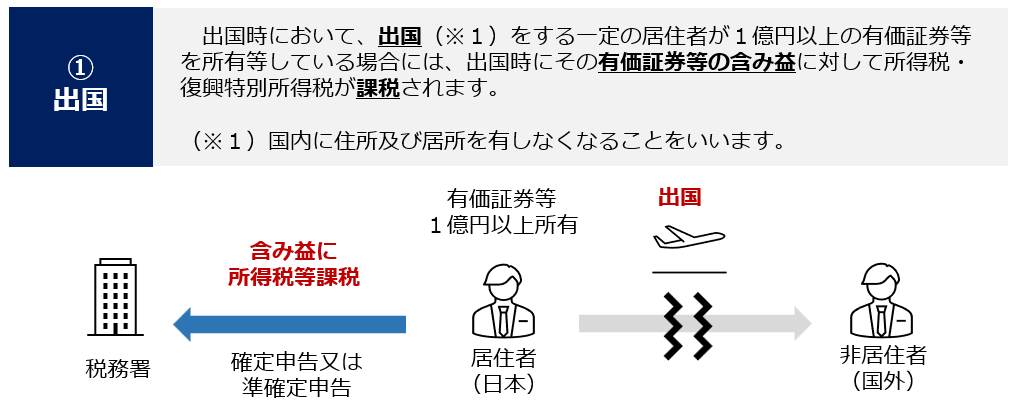

有価証券やFXへの投資をしている場合は、もしその保有資産の時価が1億円を超えている場合は、含み益に対して出国時に国外転出時課税として、所得税・復興特別所得税が課されます。

また、海外にいる間は日本の口座での有価証券の取引は制限される(証券口座の方針を要確認)ため、もし有価証券の取引をする場合は海外口座を開設することになりますが、その場合は現地での税制に従って確定申告・納税をすることになります。

不動産の取得・保有に関連する税金

不動産取得税

不動産取得税は、前年に不動産を購入した場合に、固定資産税評価額に対して3%が翌年に課税されるものです。

もし不動産購入の翌年に海外駐在(又は帯同)する場合は、納付時期に既に海外にいる場合はご自身での不動産取得税の納付が困難ですので、納税管理人の選定が必要です。

ただし、居住用の新築マンションを購入した場合は1,200万円の軽減措置を受けることができます。そのため、新築の建物の固定資産税評価額が1,200万円を下回る場合は不動産取得税の支払いは不要となり、納税管理人の選定も不要です。

固定資産税評価額がいくらになるかわからない方は、念のため不動産取得税の納税管理人の選定もしておいた方が間違いないですが、物件購入時の建物価格や土地価格を見直して、市役所にも相談してみましょう。なお、不動産取得税の納税管理人の選定については、購入時の契約書や謄本のコピーの提出が必要です。

固定資産税・都市計画税

固定資産税・都市計画税は、毎年1月1日時点において、日本国内に固定資産(土地、家屋等)を所有している場合に課税されるものであり、非居住者であったとしても日本国内に固定資産を所有しているのであれば、固定資産税・都市計画税は課税されます。

他の税金と同様に、海外に居住していると納税通知書を受け取ることができませんので、実家やご家族の方を納税代理人として申請して、納税通知書が送付されたら連絡をしてもらい指定の口座に納付する(オンラインバンキング)・代理で立て替えて支払ってもらう等の対応が必要となります。

なお、固定資産税・都市計画税の支払いは口座引落としができる自治体もありますが、その場合でも納税管理人の選任は必要な手続きとなります。

住民税

住民税とは

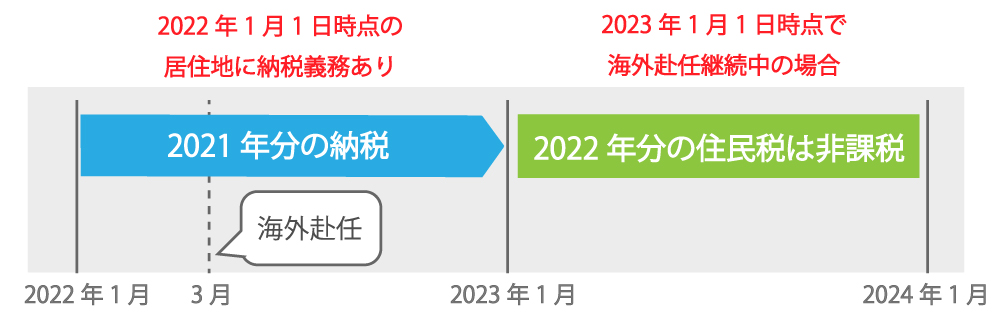

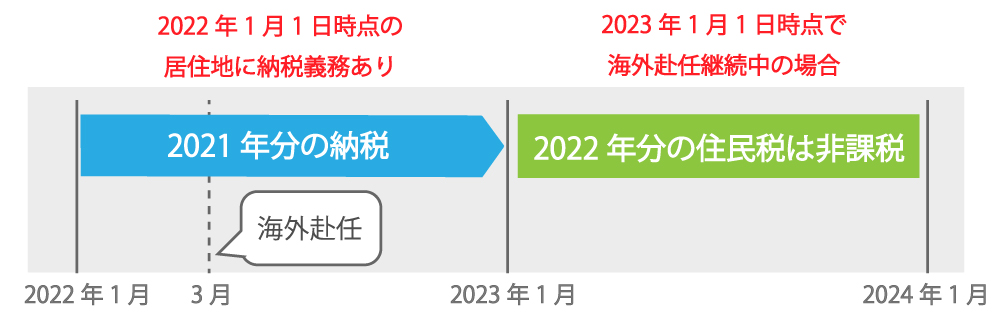

住民税は前年1年間の所得を基に計算され、その年の1月1日現在の住所地の市区町村で課税されます。 そのため、例えば、3月に出国した場合は前年1年間の収入から求められる住民税を納める必要があります。

住民税の納税方法

出国後も住民税の納付が必要な場合は、特別徴収または普通徴収の2つの方法があります。基本的には特別徴収となりますので特別な手続きは不要ですが、もし普通徴収となる場合は納税代理人を通して納税通知書の受領と納税をする必要があります。いずれの納付方法で納税をするかは勤務先の給与担当者とも事前に相談しておきましょう。

特別徴収:会社で住民税の納付を継続する方法(一括徴収:残りの住民税を最後の給与から全額差し引く、特別徴収:出国後もその年の6月から翌年の5月までの住民税を会社の給与から差し引く)

普通徴収:毎月住民税の納税者または納税管理人宛に納税通知書が送付され、指定された方法(振込、クレジットカード払い等)で納税する方法

納税管理人の選定

納税管理人とは

納税管理人とは、納税義務者に代わり、納税に関する一切の手続き(納税通知書の受領・納税・還付通知の受領・還付金の受領など)を行う方をいいます。 海外へ出国されるなどの理由により、納税等に支障のある場合(納税通知書の受領や納税ができなくなる場合)は、出国される前に納税管理人の申告をする必要があります。

出典:江東区HP

納税管理人の選定方法

納税管理人を選定するためには、住所地の市区町村に「納税管理人の申告書」(自治体によってフォームが異なります)を提出します。

「納税管理人の申告書」は各税金の区分ごとに作成しなければいけません。例えば、所得税、住民税、不動産取得税、固定資産税・都市計画税などのすべての納税管理人が同一であったとしても、その枚数分だけ申告書を作成して提出しなくてはいけません。

また、税金の区分によって担当する自治体や受付が異なります。どの税金がどの役所の管轄かを把握して各自治体のHPから申請書をダウンロードしましょう。 提出先を間違えると受け付けてもらえません(不動産取得税の納税管理人の申告書を市役所に持っていく、等)。

国税:所得税、法人税、相続税、贈与税など

地方税(道府県税):県民税、不動産取得税、事業税、自動車税など

地方税(市町村税):市町村民税、固定資産税、都市計画税、軽自動車税など

税理士事務所に依頼する場合は、各税区分での納税管理人になることに対して料金が発生してきます。所得税の納税管理人と確定申告の依頼はセットになっている場合がありますが、それ以外の納税管理人に関しては信頼できる親族に依頼することで少しでも依頼料を抑えることができます。

まとめ

海外赴任において税金の扱いは非常に重要です。もし納税管理人の選定や納税をせずに税金を滞納していると遅延金の催促や滞納処分(財産の差押え)をされてしまいますので、必ず必要な手続きをしておきましょう。転出届を提出して住民票を除票したからといって税金を支払わなくていいわけではありません。自分が納めなければいけない税金の種類を確認しておきましょう。

出国した時期によっては海外赴任中に収入がないのに住民税をしばらく納めないといけないのがつらいね、、、。

代わりに、帰国して復職したりするときには住民税の計算もとになる前年の収入がないわけで、新卒1年目の給料と同じ感じで1年間は住民税を払わなくてもいいから、長い目で見るとあまり変わらないかもね。