おっと

おっとアメリカに駐在することになったおくさまについていく駐夫だよ。

海外に帯同して現地でパートタイムジョブや副業することを考えているけど、社会保険や税金・確定申告をどうすればいいのかわからないよ。

アメリカ駐在することになったおくさまだよ。

駐在員の会社が帯同家族分の保険の加入や確定申告をやってくれることが一般的だけど、現地で働いている場合は自分でやらないといけないこともあるらしいから、そのあたりを解説していくよ。

海外で働く駐妻・駐夫が加入すべき保険

民間医療保険

アメリカの場合は日本のような国民皆保険の制度はないため、駐在員の企業団体保健に加入できない場合は、個人で民間の保険に申し込む必要があります。もし医療保険に加入していない場合、非常に高額な請求をされてしまいます。

近年のコロナ情勢下において、ワクチン接種においても医療保険の加入証明書の提示が求められますので、必ず医療保険には加入しましょう。

アメリカの保険料は州・年齢・ネットワーク(保険会社と契約している医師、病院、ラボ、クリニックなどの医療機関)・プランによって変わってきますので、見積りをとって精査していくこととなりますが、おおよそ30歳で$500/月(年間$6,000)程度と言われています。

企業団体保険

駐在員本人は当然ながら現地で会社の団体保険に加入できるので、会社が保険料の全部または一部をカバーしてくれ、日本と同程度の医療保険の適用範囲をカバーすることができます。

本来であれば、駐妻・駐夫もこの企業団体保健に加入するのですが、勤務先が「帯同家族が就労するのであれば、単身赴任扱いとする」という方針で駐妻・駐夫が企業団体保険に加入ができないケースもあります。この場合、駐妻・駐夫は個人で民間の保険に加入する必要がでてきます。

一般的に、アメリカの共働き世帯は夫婦のそれぞれの勤務先の企業の団体保険の条件を比較してより良い方に家族まとめて加入する、というケースもあります。ただし、日本からの駐在の場合は駐在員規定等もあって各社で条件は異なるので、どこまで会社がサポートしていくれるかを事前にしっかり確認しておきましょう。

海外で働く駐妻・駐夫の海外での確定申告

そもそも確定申告は必要か

日本ではそもそも確定申告をする必要がある人以外は、会社が源泉徴収・年末調整をしてくれているので確定申告をやったこともない人も多いと思います。

しかし、アメリカでは年末調整という制度はありませんので、確定申告の対象者は自分で確定申告をしなくてはいけません(駐在員であれば必要書類を提出すれば会社の税理士が対応してくれます)。

アメリカの確定申告の対象者は、米国税法上、米国居住者として扱われる人の中で、全世界で一定以上の所得がある人が申告の義務を負うことになります。ここでいう米国居住者とは、「本年の滞在日数+前年の滞在日数×1/3+前前年の滞在日数×1/6が183日以上」ということですので、ビザで滞在している駐在員やその帯同家族も確定申告の義務があります。

なお、夫婦個別申告の場合は$12,550以上、夫婦合算申告の場合は$25,100以上の収入がある場合、自営業の場合は$400以上の純利益がある場合に、申告義務が生じます。

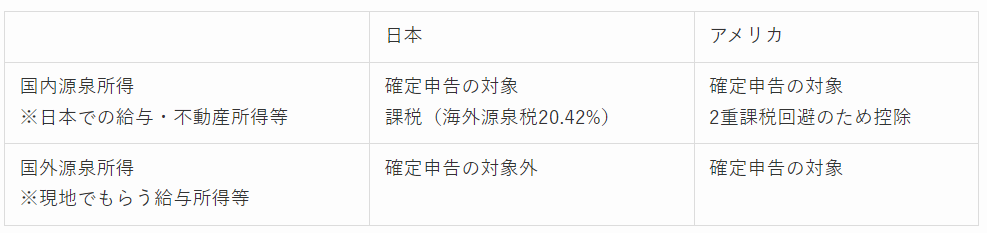

課税対象となる所得(全世界所得とは)

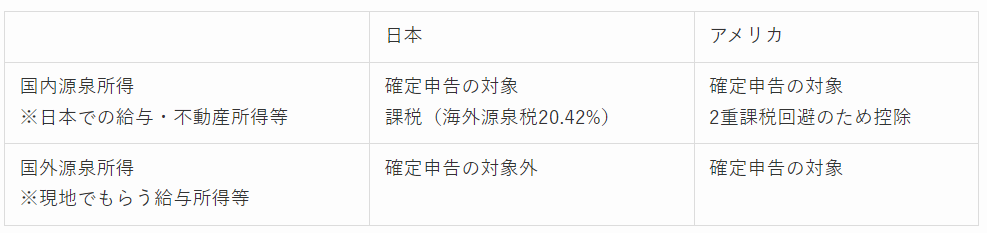

アメリカの確定申告の対象は全世界所得となりますので、日本国内で受け取る給与や日本の不動産投資で得ている所得もすべて申告しなければならず、課税対象となります。

この際、日本で得た所得(国内源泉所得)は日本で税金を納める必要がありますが、日本で払った税金分については日米租税条約の規定により、2重課税を回避するためにアメリカの確定申告では控除することができるので、2重課税になることはありませんので、ご安心ください。

ちなみに、日本国内で円で支払われた給料や日本国内に不動産がある場合の所得は日本での確定申告の対象になりますが、アメリカで得た所得はアメリカで確定申告をすればよく、日本で確定申告の必要はありません。

非居住者に課される海外源泉税とは

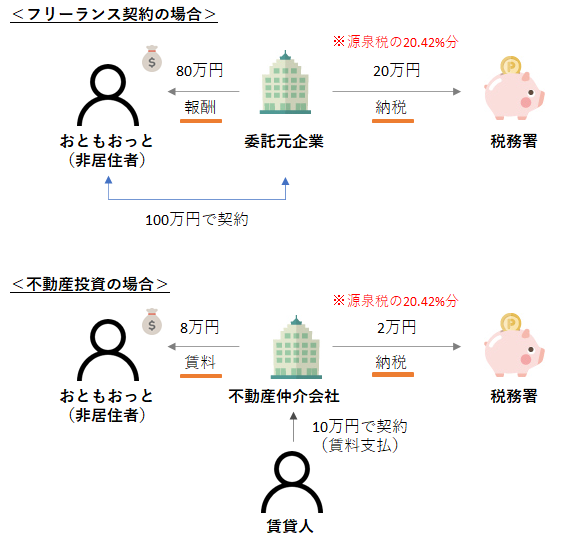

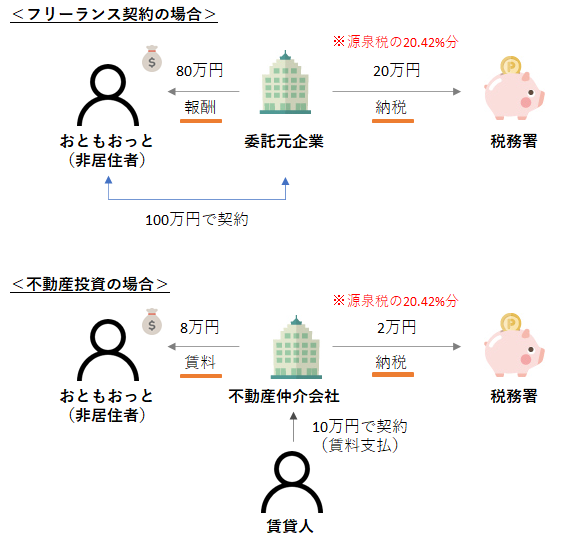

フリーランス契約を日本企業と締結して日本国内の源泉所得が発生する場合や、日本国内の不動産所得がある場合は、海外源泉徴収(20.42%)が課されることになります。

これは、国内で給与をもらっているときに会社が源泉徴収する所得税や復興特別資産税と同じで、国が事前にざっくり納税額はこれくらいだろうと多めに徴収しているものであって、確定申告をすれば実際に必要な納税額を超過する分は還付されますので、ご安心ください(逆に、確定申告をして本来必要な納税額を上回る場合は追加で納税する必要が生じます)。

確定申告の方法

駐在員の会社が現地の税理士事務所と契約をしていれば、夫婦合算で確定申告の手続きをしてくれるので一括で依頼してしまいましょう。日本語対応スタッフもいますので、コミュニケーションもスムーズに行うことができると思います。

一方で、駐在員の勤務先が「帯同家族が就労するのであれば、単身赴任扱いとする」という方針の場合、駐在員の会社が税理士事務所に依頼料を支払っている関係から、一緒に確定申告をしてもらえない可能性があります。そのため、フリーランスとして働く方は自分で確定申告をするか、現地の税理士事務所を見つけて確定申告の相談をしなくてはなりません。

日本語対応ができる税理士事務所もありますが、まずは駐在員の夫・妻の会社が契約している税理士事務所に相談して、個人として依頼することを検討されるのが良いと思います。駐在員である夫・妻の確定申告も対応されているのであれば、事情もわかっているでしょうし、スムーズにやりとりを進めることができると思います。

日本とアメリカの扶養の考え方の違い

社会保険上の扶養要件

日本の社会保険上の扶養条件(年間収入が130万円未満)の範囲内であれば、就労しても団体保険に加入することができるのか(単身赴任ではなく、家族帯同とみなしてくれるのか?)、という疑問にお答えしたいと思います。

アメリカでは、扶養家族(Dependent)という概念はあるものの、日本のような収入による扶養条件がないため、そもそも収入金額の多寡によって団体保険への加入ができるか、という点は論点にはなりません(日本だと、年間収入130万円を超えると強制的に扶養対象外になります)。

夫婦共働きの場合は、両者の勤めている企業の団体保険の内容を精査したうえで、より良い条件の団体保険にまとめて加入する、というパターンも取り得ます。

一方で、駐妻・駐夫の場合、団体保険への加入の可否を判断するのは駐在員の勤務先ですので、就労していること自体が団体保険に加入できない条件となるのか、日本における扶養条件(年間収入130万円)以内であれば団体保険に加入し続けることができるのかは、個別に人事・労務に確認をしましょう。

税務上の扶養要件

日本では、例えば働いている夫・妻の扶養に入ってアルバイトをしている場合でも、年収が103万円以下であれば、所得税は発生しません。また、扶養者側も扶養控除を受けられるので、住民税や所得税が安く済むというメリットがあります。

一方、アメリカの場合は扶養家族のうち、配偶者(Spouse)と扶養家族(Dependant)がそれぞれ分類されており、駐妻・駐夫は配偶者(Spouse)にあたります。

アメリカの税制上、扶養家族に関する控除の制度はありますが、配偶者控除という制度は2018年に廃止されてしまったため、フリーランス等の副業を行い、所得がある場合にはその金額によらず、税法上の配偶者控除を受けることはできません。

まとめ

駐妻・駐夫が海外でキャリアを継続しようと考えたときに、パートナーの会社がどこまでのサポートをしてくれるか次第ですが、医療保険の加入と確定申告は自分自身で対応しなければならない、という心持ちで臨む必要があります。

特に、フリーランス等で働くことを考えると、得られる収入とこうした必要経費(医療保険料、確定申告に関する税理士への依頼料等)が発生することも考えておく必要があります。

社会保険料を自分で払って、確定申告も自分でしてとなると、けっこう海外で働くことのハードルが高い感じがするね。

副業やパートタイムジョブで得られる収入と社会保険料などの出費のバランスを考えることが大事だね。